Risultati Semestrali 2023 di Esker

Crescita dinamica e redditività guidata dalle attività cloud

BUSTO ARSIZIO, Italia — 15 settembre 2023

Crescita dinamica del fatturato grazie alle soluzioni cloud

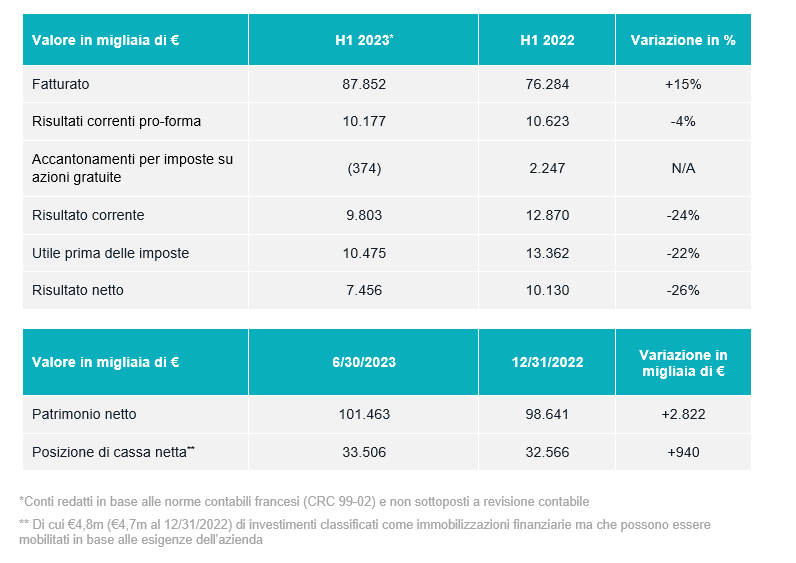

Il fatturato di Esker per il primo semestre del 2023 è cresciuto del 16% a tassi di cambio costanti e del 15% a tassi correnti. I ricavi SaaS (Software as a Service) sono cresciuti del 20%, rappresentando l'83% del business dell'azienda. I servizi di implementazione sono cresciuti dell'11% e rappresentano il 15% del fatturato totale. I prodotti legacy sono diminuiti del 39% nel primo semestre e rappresentano solo il 2% delle vendite.

La crescita dei ricavi cloud deriva dai successi commerciali ottenuti nel 2022 e nel 2023 (che rappresentano il 12% dei ricavi cloud semestrali) e dal buon livello di attività dei clienti esistenti sulla piattaforma. I ricavi cloud semestrali sono composti per il 48% dai ricavi ricorrenti derivanti dai canoni (+28% rispetto al primo semestre 2022) e per il 52% da ricavi variabili basati sull'attività degli utenti sulla piattaforma (+11%).

A livello geografico Europa e Stati Uniti sono cresciuti a un ritmo simile (+16%). L'Asia-Pacifico, leggermente influenzata da alcuni acquisti tardivi, è cresciuta dell'8% grazie alle performance di Australia e Nuova Zelanda.

I nuovi contratti continuano a crescere

I contratti firmati sono aumentati del 18% nella prima metà dell'anno, grazie alla forte performance in Europa (+135%), esclusa la Francia, con contratti molto importanti vinti in Germania e nel Regno Unito.

Lo slancio dei contratti firmati in Francia è rallentato a causa delle incertezze sulle specifiche tecniche relative alla normativa sulla fatturazione elettronica. Nonostante le performance positive del secondo trimestre (+6%), la firma di nuovi contratti in Francia è diminuita del 9% nel primo semestre. Tuttavia, il rinvio della nuova normativa sulla fatturazione elettronica non dovrebbe influenzare le decisioni di investimento e si prevede una forte crescita nella seconda metà dell'anno.

Dopo una lunga serie di trimestri di forte crescita, l'acquisizione di ordini nel mercato statunitense rimane solida, con un aumento del 6% nel primo semestre. Nonostante un effetto base impegnativo nel Q3, la tendenza per il 2023 rimane molto positiva in questo mercato chiave per l'azienda. I contratti nella regione Asia-Pacifico sono aumentati del 9%.

La redditività è influenzata dagli effetti base, dagli investimenti in crescita e dall’inflazione

L'utile prima delle imposte del semestre è diminuito del 24% rispetto al primo semestre del 2022. Questa variazione è in gran parte dovuta allo storno nel 2022 dell’accantonamento per l'imposta sulle azioni bonus (contributo del datore di lavoro), inizialmente contabilizzato nel 2021. Le variazioni di questo accantonamento derivano dalle distribuzioni annuali di azioni e, soprattutto, dalle variazioni del prezzo delle azioni Esker.

Depurato da questo impatto non ricorrente, il reddito corrente del semestre è diminuito del 4%, rappresentando l'11,6% delle vendite del periodo, rispetto al 13,9% del primo semestre del 2022 e al 12,6% dell'intero anno. Questo risultato è dovuto principalmente ai seguenti fattori.

Acquisita nel maggio 2022, l'inclusione di Market Dojo in ambito di consolidamento, rappresenta un investimento in crescita di 0,7 punti di redditività nel 2023 (0,6 milioni di euro). Il trend di crescita annuale dell'azienda, pari al 30%, dovrebbe continuare nei prossimi anni con investimenti più contenuti.

Il forte aumento dell'inflazione ha avuto un impatto negativo sulla redditività del semestre. Per il solo costo del personale, l'effetto netto dell'aumento dei costi e della rivalutazione dei contratti con i clienti ha determinato un saldo negativo di circa 1,2 punti di redditività. Le variazioni delle altre spese hanno accentuato la tendenza, portandola a due punti del fatturato. Questa discrepanza è dovuta a un ritardo nel riflettere l'inflazione nei prezzi addebitati ai clienti, poiché i contratti vengono tradizionalmente rivalutati solo alla data di rinnovo.

Il numero medio di dipendenti in questo semestre è aumentato del 10%, raggiungendo le 966 unità rispetto a un aumento di quasi il 12% nel 2022. Senza smettere di investire nello sviluppo delle proprie soluzioni e nella crescita futura del proprio business, Esker ha iniziato a moderare le assunzioni per migliorare la propria redditività strutturale. Gli effetti di questa politica dovrebbero dare i loro frutti nella seconda metà del 2023 e ancor più nel 2024.

Considerando un'aliquota fiscale stabile, l'utile netto è in linea con quello corrente, con un profitto di 7,5 milioni di euro (8,5% delle vendite), in calo del 26%.

Solida struttura finanziaria e crescita del cashflow operativo

Al netto dell'indebitamento finanziario, la liquidità netta della società rimane solida ed è aumentata a 33,5 milioni di euro, con un incremento di 0,9 milioni di euro, nonostante l'aumento del 27% del pagamento dei dividendi agli azionisti. La variazione del livello di cassa è il risultato dell'ottima performance del flusso di cassa operativo nel semestre, aumentato di quasi 4 milioni di euro, pari al +43% rispetto al primo semestre del 2022.

Prospettive per il 2023

Nonostante le incertezze economiche, Esker continua a prevedere una crescita organica del fatturato tra il 14-15% (escluse le variazioni valutarie). A questo livello di fatturato e considerando l'attuale contesto inflazionistico, si prevede una redditività compresa tra l'11,5 e il 12,5% del fatturato, rispetto all'11,2% della prima metà dell'anno. Esker prevede un miglioramento della redditività nella seconda metà dell'anno grazie alla diminuzione degli eventi non ricorrenti e all'impatto di un rallentamento nelle nuove assunzioni.